Employé qui est payé en partie de l'un de vos établissements situés à l'extérieur du Québec

Cotisation de l'employeur au RQAP

Si une employée ou un employé se présente au travail à l'un de vos établissements situés au Québec et à l'un de vos établissements situés à l'extérieur du Québec, ou si elle ou il n'est pas obligé de se présenter au travail à l'un de vos établissements (situés au Québec ou ailleurs), mais qu'elle ou il est payé à la fois de l'un de vos établissements situés au Québec et de l'un de vos établissements situés à l'extérieur du Québec, vous pouvez tenir compte de la cotisation d'employeur que vous avez payée sur la partie de son salaire versée de l'un de vos établissements situés à l'extérieur du Québec. Vous pouvez avoir payé cette cotisation d'employeur dans le cadre du Régime d'assurance-emploi ou d'un régime semblable au Régime québécois d'assurance parentale (RQAP).

Le total de votre cotisation d'employeur à un régime en vigueur à l'extérieur du Québec et de votre cotisation d'employeur au RQAP ne devrait pas dépasser la cotisation de l'employeur au RQAP que vous auriez payée si l'employée ou l'employé avait reçu tout son salaire de l'un de vos établissements situés au Québec.

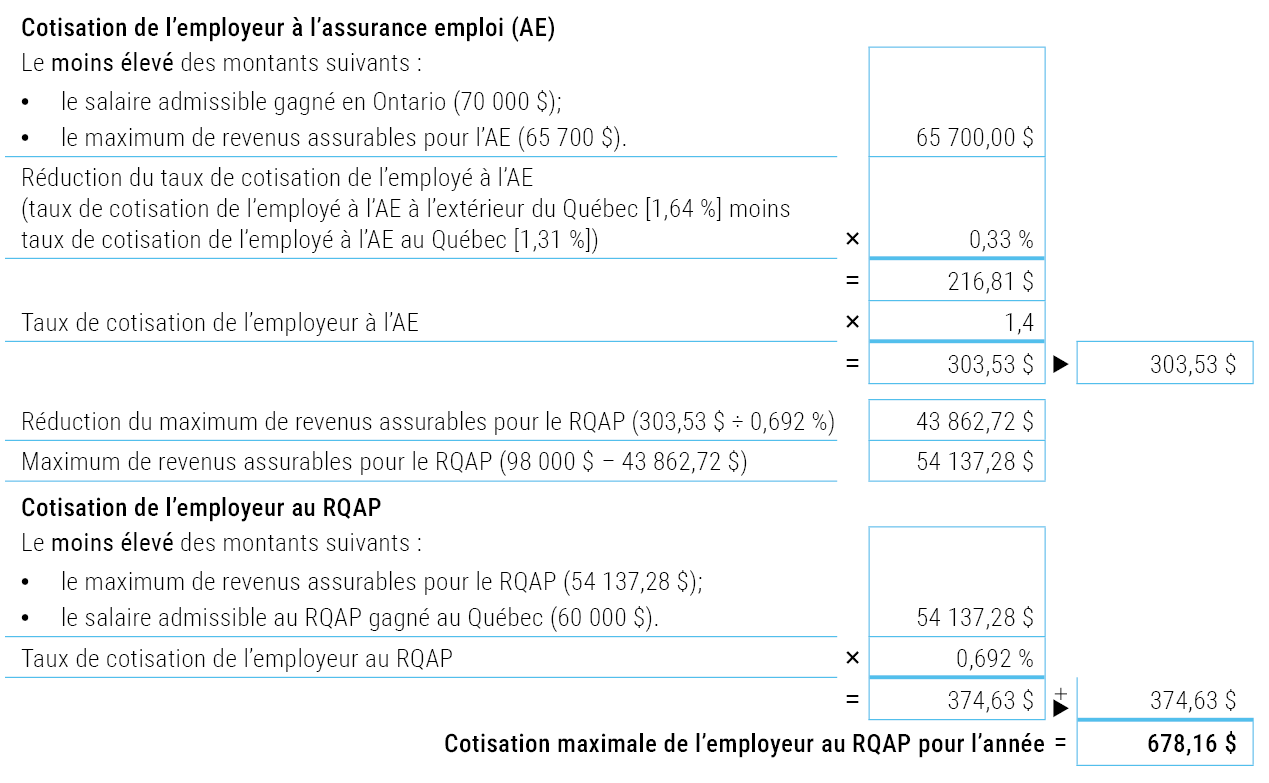

Exemple de calcul de la cotisation de l'employeur au RQAP

Voici un exemple de calcul de la cotisation de l'employeur au RQAP pour un employé qui gagne un salaire admissible de 70 000 $ en Ontario et de 60 000 $ au Québec.

Afficher la version textuelle de l'exemple de calcul

En premier lieu, calculez la cotisation de l'employeur à l'assurance emploi (AE) en effectuant les deux opérations suivantes :

- Multipliez par 0,33 % (taux de cotisation de l'employé à l'AE à l'extérieur du Québec, soit 1,64 %, moins le taux de cotisation de l'employé à l'AE au Québec, soit 1,31 %) le moins élevé des montants suivants : le salaire admissible gagné en Ontario (70 000 $) ou le maximum de revenus assurables pour l'AE (65 700 $). Dans ce cas-ci, le montant le moins élevé est 65 700 $, donc il faut faire le calcul suivant : 65 700 $ × 0,33 % = 216,81 $.

- Multipliez le résultat obtenu par 1,4 (taux de cotisation de l'employeur à l'AE) : 216,81 $ × 1,4 =303,53 $.

Calculez ensuite la réduction du maximum de revenus assurables pour le RQAP pour tenir compte de la cotisation de l'employeur à l'AE. Pour ce faire, divisez la cotisation de l'employeur à l'AE par le taux de cotisation de l'employeur : 303,53 $ ÷ 0,692 % (taux de cotisation de l'employeur) = 43 862,72 $.

Déterminez maintenant le maximum de revenus assurables pour le RQAP pour cet employé : 98 000 $ − 43 862,72 $ = 54 137,28 $.

Pour calculer la cotisation de l'employeur au RQAP, multipliez par 0,692 % le moins élevé des montants suivants :

- le résultat obtenu à l'étape précédente (54 137,28 $);

- le salaire admissible au RQAP gagné au Québec (60 000 $).

La cotisation de l'employeur au RQAP dans ce cas est donc de 374,63 $, soit 54 137,28 $ × 0,692 %.

Dans cet exemple, la cotisation maximale de l'employeur au RQAP est de 678,16 $, soit 98 000 $ × 0,692 %. Par conséquent, le total des cotisations de l'employeur à l'AE et au RQAP ne peut pas dépasser 678,16 $.